En el número de Brecha del pasado viernes 20 de octubre, una nota de Daniel Erosa (“El drama de la unidad reajustable”) aborda un tema que todos los setiembres sacude a los deudores de préstamos para vivienda en unidades reajustables (UR). Como es sabido, el valor en pesos de las cuotas a pagar se calcula para ese mes en función del aumento experimentado por la UR entre el 1 de setiembre del año correspondiente y el del 1 de setiembre del año anterior. Y para completar el trabalenguas de fechas, el valor de la cuota así calculado se mantiene fijo en pesos hasta el 1 de setiembre del año siguiente.

Si, por ejemplo, a una familia le corresponde pagar una cuota de diez UR, hasta agosto pasado eso le significaba 9.226 pesos (la UR al 1-IX-16 valía 922,59 pesos), pero desde setiembre de 2017 ese valor subió a 10.124 pesos (un aumento del 9,7 por ciento), pues la UR aumentó a 1.012,37 pesos. Y ese valor se mantendrá hasta agosto de 2018.

El deudor o la deudora considera estos valores, los compara con los incrementos de la UI en el mismo período (setiembre-setiembre), que se ajusta por la inflación (5,8 por ciento), o del dólar (¡0,0 por ciento!), los compara también con la variación de su salario, que probablemente subió menos del 9,7 por ciento (que si bien es lo que aumentó el salario medio, al fin y al cabo es un promedio y no tiene por qué corresponder a su situación individual), y se pregunta qué ha hecho para merecer esto.

Ante esta situación, como registra Erosa en sus reportajes a representantes del grupo de deudores entrevistado, surge la propuesta de cambiar de indicador. Por suerte a nadie se le ocurre pedir que le pasen la deuda a dólares, pero sí muchos miran con cariño a la UI, visto el comportamiento señalado.

El problema es real y serio, pero hay que ver si la terapéutica recomendada es la más adecuada. La nota se acompaña de un cuadro que refleja la dispar evolución de la UR y la UI entre 2005 y 2017, y de allí surge que la UR aumentó 321 por ciento en pesos, mientras la UI sólo lo hacía en 156 por ciento, menos de la mitad. Las cifras parecerían no requerir más discusión, pero no está de más, sin embargo, recordar que en este tipo de cálculos la elección del punto de partida es fundamental.

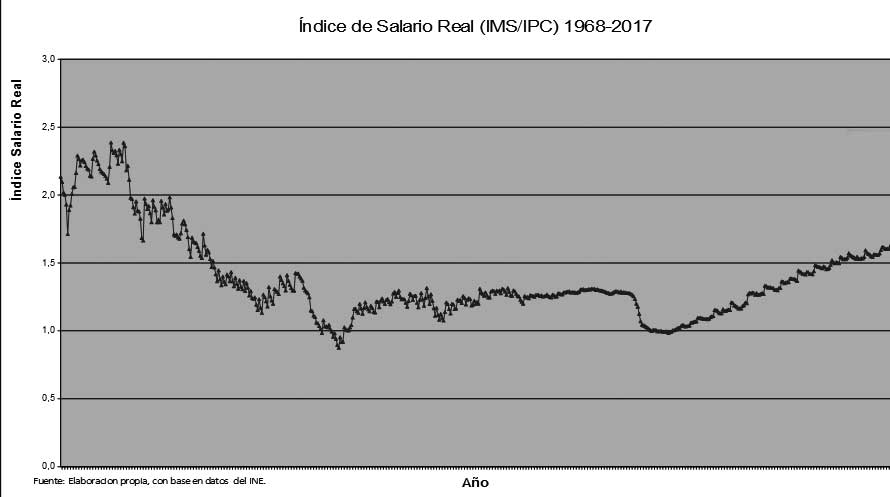

En efecto, si en vez de tomar 2005, momento en que el salario real (poder de compra del salario en relación con los precios) empezaba recién a recuperarse del cimbronazo de 2002 (gobierno frenteamplista y consejos de salarios mediante), tomamos 2002 –antes del cimbronazo–, nos encontraremos que el aumento de la UR sigue siendo mayor, pero ahora sólo en la relación 383 a 268, o sea de un 40 por ciento. Y si nos fuéramos más atrás, al comienzo de toda esta historia, cuando en 1968 se decidió indexar por salarios en lugar de hacerlo por precios, tendríamos que mientras los salarios (la UR) de entonces hasta ahora se multiplicaron por algo más de 10 mil, los precios al consumo, que pautan la UI, lo hicieron por más de 16 mil, lo que revela cuánto salario real perdimos en la dictadura y sus preámbulos, y lo que todavía nos queda por recuperar, y cuán oportuno fue elegir el salario para indexar. La gráfica adjunta es clara al respecto.

Pero además hay otro problema: la cuota de un préstamo para vivienda en UR cambia una vez por año, mientras que la de un préstamo en UI cambia todos los meses, porque la UI lo hace todos los días (en función de la inflación medida el mes anterior). Entonces, aunque el ajuste luego del año pueda ser menor en UI, el total pagado durante ese año puede no serlo. Pongamos por ejemplo dos personas que deben pagar una cuota de 10 mil pesos en marzo de 2016 (marzo: momento promedio del período de ajuste en UR). En abril de 2016 el deudor en UR seguirá pagando 10 mil pesos, pero el que paga en UI ya deberá pagar 10.173 pesos por el aumento que ese mes tuvo la UI; en mayo las cifras serán 10 mil y 10.286 respectivamente, etcétera. Al llegar a setiembre habrá un aumento fuerte de la cuota en UR, porque ese es el mes de reajuste, y ella se elevará a 10.973 pesos, mientras que la cuota en UI habrá llegado a 10.525 pesos; pero al mes siguiente la cuota en UR será nuevamente de 10.973 pesos, mientras la de UI subirá a 10.583 pesos, y así hasta completar el año. Si ahora sumamos cuánto pagó en ese año el deudor en UR, nos dará 125.838 pesos, mientras el que ajustaba en UI habrá pagado 125.317 pesos… casi lo mismo. Y esto es porque mientras la cuota en UR sube pero se congela por un año, la cuota en UI sube permanentemente.

Entonces, ¿UI o UR? Depende del ciclo en el que estemos: si es uno de pérdida de salario real, como sucedió entre 1972 y 1985, será preferible la UR, sin ninguna duda, porque perseguir a la inflación desde salarios esmirriados sería imposible; si en cambio se trata, como desde 2005, de un período de aumento del salario real, los ajustes en UI serán más favorables y permitirán que los deudores no pierdan parte de lo ganado en pagar cuotas que suben igual que los salarios.

El problema no es, por consiguiente, la UR, sino uno más amplio: la forma cómo se ajustan las cuotas. Hoy, ajustarlas según la UR es un problema, pero ayer lo fue ajustarlas por la UI y mañana puede serlo nuevamente, y es claro que no se puede cambiar cada pocos años de indicador, pasando al más favorable.

Enfrentando el mismo problema, pero en ese caso con relación a los arrendamientos, se optó hace casi cuarenta años (decreto-ley 15.154, de 1981) por el camino del medio: tomar, en cada reajuste, de los dos indicadores (salarios e inflación) aquel que haya aumentado menos. De esa forma, si los salarios crecen frente a la inflación, al anclar las cuotas a ésta el incremento salarial será más efectivo, dado el peso que el pago de la vivienda, que se reajustaría menos, tiene en el gasto total de las familias. Y si en cambio es la inflación la que crece más, al ajustar las cuotas a los salarios el impacto será menos sentido por las familias.

Esta idea es la base de un proyecto de ley que tres federaciones de cooperativas de vivienda (Fucvam, Fecovi y Covipro) presentaron hace cinco años al Parlamento, y que nunca tuvo estado parlamentario, esto es, ningún legislador, partido o sector lo hizo suyo, pese a comentarios favorables que recibió en aquel momento.

Sin duda esta fórmula es en beneficio del deudor, como sería hoy pasar las deudas a UI, y como ya lo es incluso indexarlas por salarios, que aun creciendo más que la inflación, actualmente lo hacen por debajo del costo de la construcción, de modo que lo que se devuelve no equivale, “en ladrillos”, a lo que se prestó. Pero esto, lejos de estar mal, está muy bien, porque los deudores son la parte débil de la ecuación y aquellas medidas razonables que los favorezcan estarán en la línea de una redistribución justa de los recursos de la sociedad.

Por otra parte, si la cuestión se mira desde el ángulo de la salud del Fondo Nacional de Vivienda (ahora llamado de Vivienda y Urbanización, aunque tiene menos recursos que antes, cuando no se pensaba que urbanizara nada), la mejor forma de defenderla es que no haya morosidad, y que no sea necesario aplicar grandes subsidios; y la mejor forma de que ello suceda es que la gente pueda pagar las cuotas. Por lo cual, ajustarlas razonablemente tendrá un efectivo positivo.

Otro tema que no está resuelto, y que parece oportuno abordar, a casi cincuenta años de la puesta en marcha del sistema de acceso a la vivienda implantado por la ley 13.728.